Изменение организации производства и увеличение продуктивности в растениеводстве и животноводстве позволило России обеспечить себя зерном и мясом (после его длительного позднесоветского импорта) и выйти на первое место в мире по экспорту пшеницы (35 млн т в 2020–2021 гг. при 28 млн т экспорта США). При этом повышение эффективности использования земель в одних регионах, в основном на юге страны, сопровождалось деградацией и забрасыванием значительной части.

В статье рассматриваются успехи агропромышленного комплекса России до 2022 г., его специфика и региональные особенности. Анализируется понятие продовольственной безопасности, которое включает не только соотношение производства, потребления, экспорта и импорта продовольствия, но и физическую и экономическую доступность продуктов питания населению, а также устойчивость сельского хозяйства и пищевой промышленности. Анализируется степень современной вовлеченности растениеводства и животноводства России в международное разделение труда и возможные последствия санкций, введенных весной 2022 г. Показана специфика институциональной и пространственной организации сельского хозяйства России, процессы его концентрации, выявлена роль агрохолдингов в новых условиях санкций. Отдельно рассмотрена специфика малых предприятий и хозяйств населения, общие и региональные предпосылки и ограничения их функционирования. Анализируется, по каким направлениям может развиваться агропромышленный комплекс в новых геополитических условиях, включая поиск путей его трансформации, в том числе при поддержке государства.

Ключевые слова: агропромышленный комплекс, продовольственная безопасность, санкции, растениеводство, животноводство, концентрация, агрохолдинги, малый бизнес.

DOI: 10.5922/1994-5280-2022-2-1

Введение и постановка проблемы. Агропромышленный комплекс в 2000–2020-х гг. можно отнести к успешно развивающимся секторам российской экономики. Валовая продукция сельского хозяйства после тяжелого кризиса 1990-х гг. к 2022 г. Превысила позднесоветский уровень (рис. 1). Несмотря на сокращение посевных площадей, производство зерна выросло с 50–70 млн т в 1998–2000 гг. до 130–133 млн т в 2020–2021 гг.

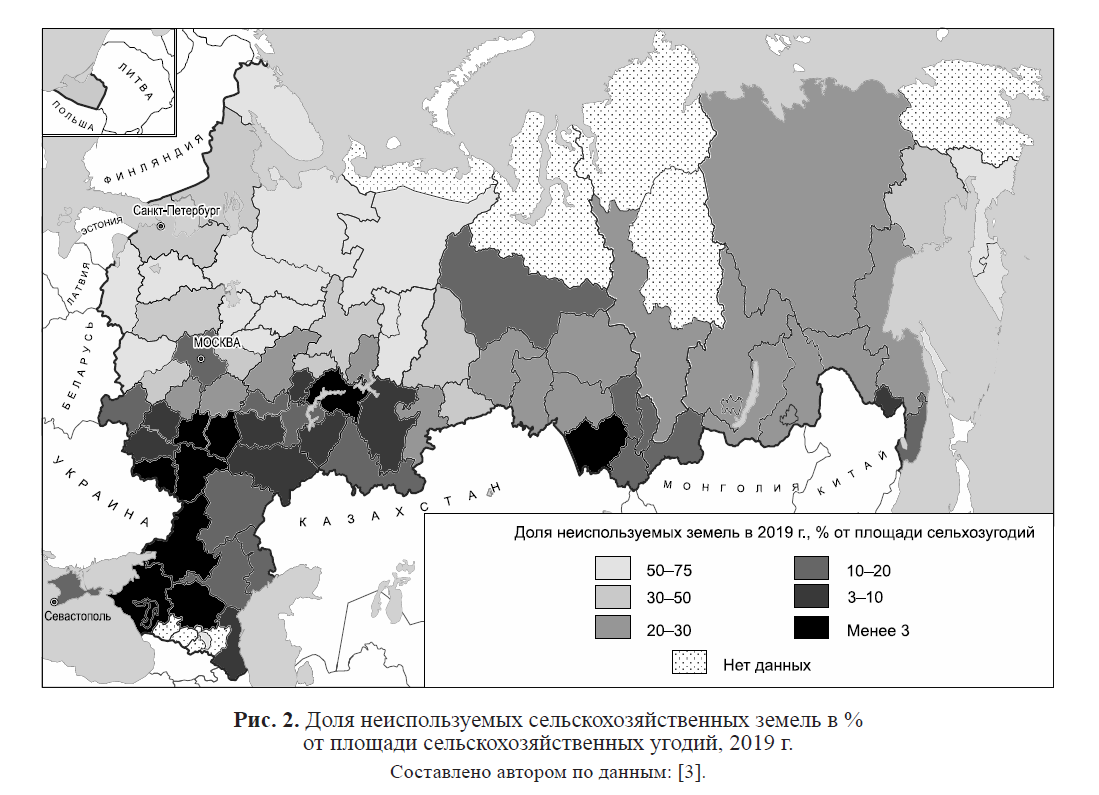

Изменение организации производства и увеличение продуктивности в растениеводстве и животноводстве позволило России обеспечить себя зерном и мясом (после его длительного позднесоветского импорта) и выйти на первое место в мире по экспорту пшеницы (35 млн т в 2020–2021 гг. при 28 млн т экспорта США). При этом повышение эффективности использования земель в одних регионах, в основном на юге страны, сопровождалось деградацией и забрасыванием значительной части сельскохозяйственных угодий в нечерноземной зоне [3; 6; 7] (рис. 2).

1) надежная физическая доступность продовольствия населению в разных концах страны необходимого количества и качества (возможность доставки, развитая торговля и т.п.);

2) экономическая доступность разным слоям населения, определяемая соотношением цен на продовольствие и зарплат;

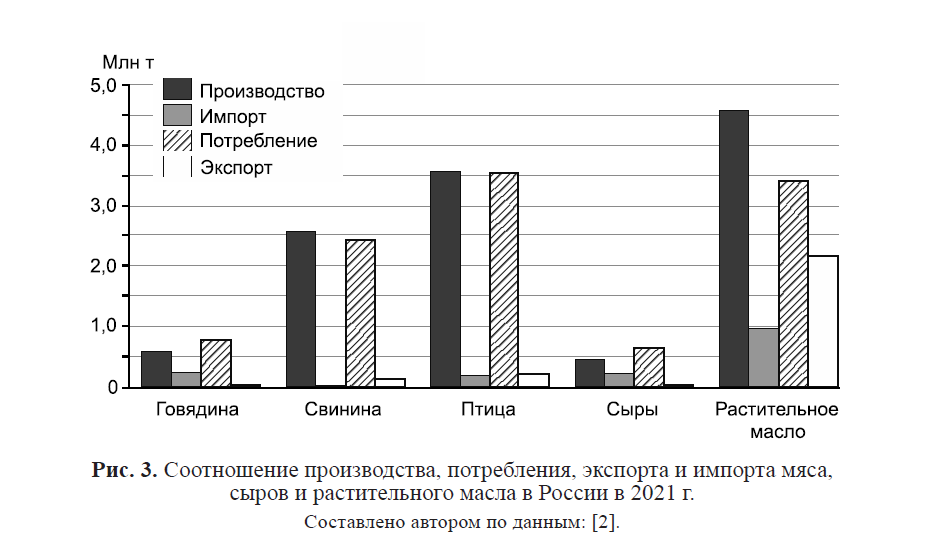

3) продовольственная независимость государства по основным продуктам питания или надежная возможность их частичной замены, то есть соотношение производства, потребления, экспорта и импорта (см. рис. 3);

4) возможность функционирования и развитие сельского хозяйства, как базы для производства продуктов питания, и пищевой промышленности.

Получается, что есть разные понимания продовольственной безопасности: безопасность населения, безопасность государства и безопасность агробизнеса.

И, если с продовольственной независимостью государства к 2020-м гг. мы почти справились, то физическая и экономическая доступность продовольствия оставляли в последние годы желать лучшего. Так, фактическое потребление молочных продуктов, овощей и фруктов в России в последние годы не дотягивало до рекомендуемых физиологических норм, а в мясном рационе превалировали птица и свинина [8]. Доля расходов на питание оставалась высокой: 33% дохода семей в 2020 г. при 15% в странах ЕС и 23% - в Восточной Европе. Западноевропейскому уровню жизни по показателю доли расходов на питание в России соответствовало лишь 10% населения. А у 25% эта доля превышала половину всех потребительских расходов [9].

Региональные различия также очень велики: от 24% в Москве до 45% в некоторых соседних областях и на Севере [4]. В таких условиях рост цен на продовольствие резко ухудшает уровень жизни населения. Что касается

функционирования и развития сельского хозяйства и пищевой промышленности, то по данным Coface (Международной страховой компании, специализирующаяся в области страхования рисков, связанных с торговлей, внешнеэкономической деятельностью) около половины добавленной стоимости в агропродовольственном секторе России в последние годы создавалось с помощью того или иного иностранного участия [19].

Все это указывает на то, что введенные весной 2022 г. санкции могут оказать серьезное влияние на продовольственную безопасность России. И хотя делать выводы еще рано, результаты будут очевиднее позднее, наметить основные тенденции и слабые места функционирования агрокомплекса России уже можно.

Материалы и методы исследований.

Статья носит обзорно-аналитический и, возможно, дискуссионный характер. Из-за скудости текущей статистической информации активно использовались интернет-источники с опорой на экспертные знания автора в результате многолетнего изучения сельского хозяйства в разных регионах России. Тем не менее, основу исследования составили статистические данные о развитии агропромышленного комплекса за последние годы и за первые кварталы 2022 г., включая его региональные различия. В статье отдельно рассматриваются уже наметившиеся и возможные последствия санкций 2022 г. в растениеводстве и в животноводстве на основе знания современной технологии агропроизводства в России и анализа санкционных пакетов. Исследуются тенденции и последствия изменений агропромышленного комплекса в постсоветское время и перспективы производителей разных форм собственности в разных регионах в новых условиях.

Результаты исследования.

Последствия санкций в растениеводстве.

1. Ограничения ввоза семян. Большинство хозяйств начинают запасаться семенами с осени, поэтому в 2022 г. это ограничение не скажется существенно. Ожидается урожай 120-130 млн т зерновых. Результаты посевной в 2022 г. в целом даже незначительно превысили уровень 2021 г., но в региональном разрезе соответствовали общим тенденция пространственного развития растениеводства (см. рис. 2). К 6 июня 2022 г. практически выполнили планы посева яровых культур наиболее перспективные юго-западные регионы России от Тамбовской через Воронежскую, Белгородскую области к Краснодарскому и Ставропольскому краям, а также Приморский край. В Поволжье и на юге Сибири было посеяно 50–60% плана. В Нечерноземье хозяйства задержали сев яровых из-за холодной весны, и многие, не успев вовремя запастись семенами, выполнили менее половины плана [14].

Тем не менее, зависимость от импорта семян многих ключевых, в том числе экспортных культур, в России в последующие годы может оказаться существенной. В докладе на отчете Правительства РФ в Госдуме 7 апреля 2022 г. М.В. Мишустин заявил, что доля российских семян составляет две трети, задача – довести ее через восемь лет до 75%1. Особенно сложная ситуация с импортом семян сахарной свеклы, который достигал в предыдущие годы 80%. Импорт семян подсолнечника составлял 60%, кукурузы – 70%, картофеля – 60%, овощей – 80%. Современное семеноводство устроено так, что специальные высокоурожайные семена каждые 3–4 года необходимо заменять, иначе понижается всхожесть и урожайность.

Нельзя сказать, что селекционной работы в России не ведется. По зерновым культурам селекция показала хорошие результаты. Работами над получением высокоурожайных сортов, устойчивых к болезням и колебаниям погоды, занято множество научно-исследовательских институтов. Проблемы – в доводке семян в семеноводческих хозяйствах, на что требуются годы, и в получении семенного материала в нужных объемах.

Усложнение логистики доставки семян в Россию в ближайшие годы приведет к росту стоимости продукции, а, значит, и цен на продовольствие.

2. Проблемы с поставками средств защиты растений. Препараты российских производителей составляют 2/3 рынка, хотя в последние годы ситуация стремительно улучшалась (до 2020 г. они покрывали лишь половину потребностей). Работают три крупных завода в РФ и Белоруссии, в том числе крупнейший – в Татарстане «Август-Алабуга». В Китае есть совместное российско-китайское предприятие, дающее 2/3 необходимого объема действующего вещества для производства пестицидов. Большинство остальных иностранных компаний уходят с нашего рынка. Замещение импорта потребует изменения и удорожания логистики, все чаще выдвигаются требования предоплаты. Все вместе это также ведет к росту стоимости производства, а, следовательно, цен на продовольствие.

3. Проблемы с покупкой и ремонтом сельхозтехники. Основная опора – конгломерат предприятий «Ростсельмаш», включающий 13 заводов на юге России, плюс еще четыре десятка предприятий в разных

регионах. Но комбайны Ростсельмаша в значительной степени используют импортные детали. И хотя запасы комплектующих пока есть, вряд ли их хватит на годы. После кризиса 1990-х гг. сельскохозяйственное машиностроение полностью восстановлено не было. Обеспеченность российской техникой составляла в 2021 г.

51%, плюс заводы в Белоруссии. Главные сложности, с которыми уже столкнулись производители техники и ремонтники – обеспеченность импортными запасными частями. Известная фирма John Deere (США), поставляющая мощные универсальные комбайны, которыми заполнены обширные поля Юга России, остановила ввоз запчастей и продажу электроники. Есть проблемы с запчастями других иностранных фирм, а также с шинами.

Последствия санкций в животноводстве.

1. Племенное хозяйство в скотоводстве – вопрос еще более острый. Если с воспроизводством мясных пород крупного рогатого скота российская генетика более или менее справляется, то на крупных молочных предприятиях три четверти – это импортное замороженное семя производителей. На этом во многом держатся высокие надои. Элитных буренок, используют обычно 4 года, после чего молочная продуктивность падает, и коров отправляют на бойню. И хотя в среднем по России сельскохозяйственные организации содержали в 2021 г. лишь 41% коров (39% – хозяйства населения и 18% –фермеры), крупные животноводческие комплексы характерны в основном для наиболее населенных районов: в Центральном и Северо-Западном ФО 80–82% крупного рогатого скота сосредоточено в сельскохозяйственных организациях [11; 15].

В зависимости от развитости племенного хозяйства заметно различаются и показатели молочного хозяйства в разных регионах. Так, в Рязанской области в результате реализации инвестиционных проектов, надои молока от одной коровы выросли от 4,5 т в год в 2010 г. до 8,5 т в 2021 г. и превышают среднероссийский уровень на 16%. Здесь созданы 4 племенных завода и 15 племрепродукторов скота черно-пестрой и голштинской породы.

Удельный вес собственного племенного молочного скота достиг 35,2 %. А, например, в Тверской области надои молока не превышают 5,5 т от коровы, хотя тоже подросли, в том числе благодаря изменению породного состава на крупных предприятиях, в основном с помощью иностранного генетического материала. Но поголовье КРС в области сократилось за этот период почти вдвое. Всего в Центральном Федеральном округе с 2010 г. 10 регионов из 17 уменьшили производство молока [11], что находится в русле общероссийских тенденций (см. рис. 1).

Что касается иностранных переработчиков молока, то Campina объявила об уходе с российского рынка, не менее известные компании Danon и Ehrman пока оставляют производство базовых молочных продуктов, но приостановили инвестиции.

2. Генетическая база птицеводства почти целиком импортная, собственные племенные заводы как по яичным, так и по мясным курам отсутствуют [18]. Ситуацией в мире владеют несколько транснациональных компаний. Из Голландии, США, Германии цыплят в суточном возрасте или инкубационные яйца всюду отправляли самолетами. Многопоколенное воспроизводство высоко-яйценосных кур – проблема весьма сложная, так как через 18 месяцев яйценоскость падает. В России отчасти научились воспроизводить родительских кур, дающих в первом поколении высокую яйценоскость, но нет прародительских. Голландии потребовалось на это несколько десятков лет и рецепты воспроизводства держатся в строгом секрете. К сожалению, уменьшить эту зависимость быстро не удастся, поскольку необходимо создавать собственные селекционно-генетические центры и племенные репродукторы. Два года назад снижение зависимости ожидалось к 2025 г. Только до 60% [6]. Возможное падение яйценоскости приведет либо к подорожанию яиц, либо к появлению проблем у фабрик. Это тем более важно, что птица в России стала во многом заменителем мяса говядины.

Ряд компаний (Breeders of Denmark и Danish Genetics и др) приостановили также поставки племенных свиней. В России племзаводы есть, но также велики региональные различия. В упомянутой выше Рязанской области два племенных свинокомплекса поставляли каждый квартал 1000 голов гибридных поросят из двух пород с высокими откормочными показателями. И в целом в ЦФО поголовье свиней выросло в 11 регионах из 17 благодаря инвестициям в крупные свиноводческие комплексы, особенно сильно в его южной части (Белгородской, Воронежской, Курской и Тамбовской областях) [11]. Именно в этих областях расположены крупнейшие племзаводы, а всего их в России 19. Несмотря на распространение гибридных пород, определенная зависимость от чистопородного иностранного семенного материала остается.

Важны и кормовые добавки для скота и птицы, которые также в значительной степени поступали из-за границы.

3. Оборудование и его запчасти для животноводства и птицеводства заменить непросто. На небольших предприятиях используется преимущественно российское оборудование, на крупных – импортное. В агрокомплексах привычного для прежнего сельского хозяйства России выгула коров давно уже нет, кормление, дойка – все автоматизировано. Современные молокоперерабатывающие предприятия – это огромные чаны и переплетения труб со сложным программным управлением, а человек в цеху стоит лишь за пультом. Налаживание «параллельного импорта» оборудования – задача сложная, ее решение требует времени и тоже может привести к подорожанию продукции. Оборудование и запчасти для производства детского питания полностью импортные. Уходят также производители упаковок из гофрированного картона (Smurfit Kappa), специальных пакетов для молока, сока и вина (Tetra Pak). Производство упаковок, в том числе для молока, – специальная конвейерная линия с программным обеспечением по лицензии шведской компании. Чтобы сделать такую же, потребуется значительное время. Пострадают, прежде всего, крупные центры потребления.

Блокируется и логистика экспортных поставок продовольствия из России. Это особая сложная тема, требующая специального анализа. Если кратко, то поставки через западные и южные порты России осложняются в связи с проблемами с фрахтом судов и их страхованием. Кроме того, Россия еще в прошлом году ввела экспортные пошлины и квоты на зерно и подсолнечник, чтобы остановить рост внутренних цен. Поиск новых рынков, в том числе выход в южную Азию и оттуда в восточную Африку сильно усложнит маршруты, которые во многом зависят от железнодорожного транзита, значительно увеличивая его плечо. Увеличение экспорта в Китай ограничивается возможностями восточных регионов и сильной перегруженностью Транссиба.

Тенденции и проблемы агрокомплекса в новых условиях санкций.

Можно отметить два направления институциональных и экономических изменений, которые оформились в постсоветское время и привели к поляризации производителей сельскохозяйственной продукции: 1) укрупнение хозяйств и создание агрохолдингов, совмещающих сельскохозяйственное производство с переработкой продукции и 2) появление небольших частных рыночных хозяйств, формирующихся на базе распадающихся колхозов или вырастающие из личных подсобных и мелких фермерских хозяйств. И то, и другое привело к существенным региональным изменениям функционирования агрокомплекса.

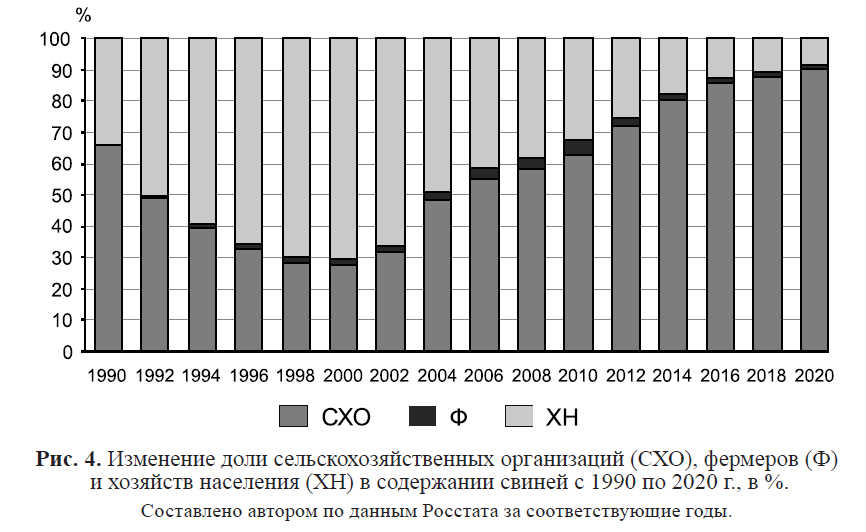

Санкции могут усилить идущий уже более двух десятилетий процесс укрупнения и концентрации агропроизводства, ведь именно крупнейшим предприятиям государство оказывает наибольшую поддержку. Еще до санкций 80% зерна и 70% мяса производилось в сельскохозяйственных организациях (СХО). Однако из 34,4 тыс. сельскохозяйственных организаций к крупным и средним относятся лишь 9,6 тыс. со средней площадью одного предприятия – 6,4 тыс. га, причем число их постепенно растет (перепись 2016 г. показывала 7,6 тыс.)2. Остальные СХО – это малые и микро-предприятия. Количество фермерских хозяйств и индивидуальных предпринимателей не превышало в 2021 г. 120 тыс., а средняя площадь их составляла 95 га [15]. Средняя площадь хозяйств населения колеблется от 0,3 (личные подсобные хозяйства) до 8 га (владельцы земельных долей). Их роль была существенной в 1990-х гг., но к 2021 г. резко сократилась. Особенно сильно процессы укрупнения коснулись производства свинины и птицы (рис. 4).

Эти сдвиги находились в русле мировых тенденций развития АПК, его специализации и монополизации в мире и внутри стран. «Эффект масштаба» приводит к сокращению себестоимости при увеличении объемов производства, но имеет свои негативные последствия и ведет к неуемному расширению используемых земель. В результате в последние годы 2% производителей использовали 40% сельскохозяйственных земель в мире [5].

В России особенно явно это проявляется в увеличении роли агрохолдингов, соединяющих сельскохозяйственное производство с переработкой и часто продажей продукции.

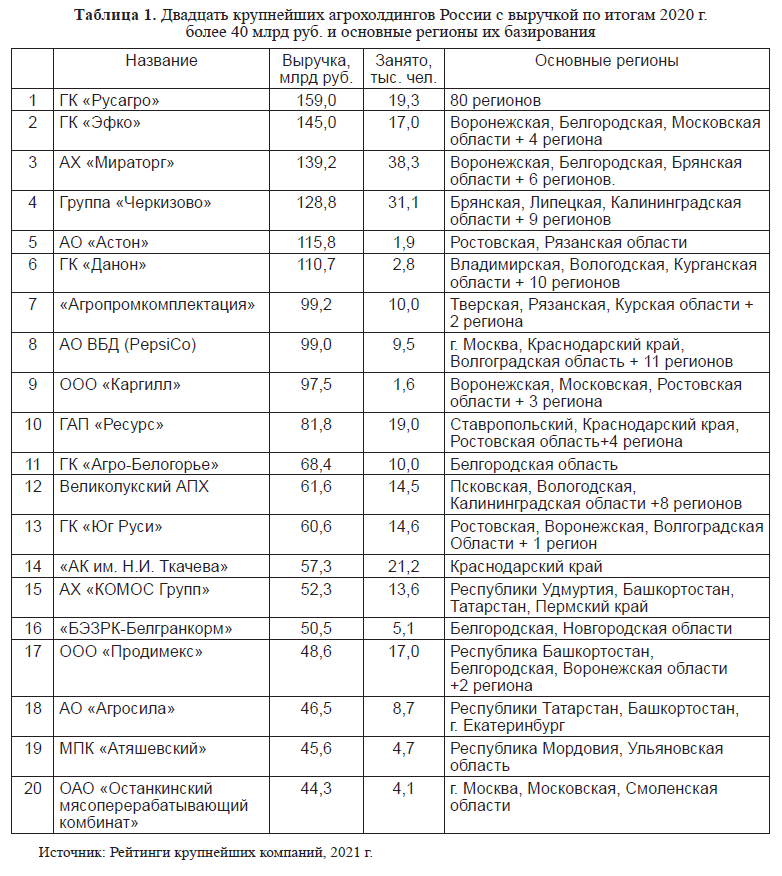

Агрохолдинги дают более трети выручки и половину прибыли всех сельскохозяйственных организаций России. Доля агрохолдингов в растениеводстве составляет 31%, в животноводстве – 37%, в том числе в производстве мяса птицы достигает 62%, свинины – 60%, сахарной свеклы – 59% от всех категорий хозяйств [1]. Наиболее крупные агрохолдинги имеют ежегодную выручку десятки и даже более сотни млрд руб. и тысячи занятых. Один агрохолдинг часто объединяет несколько предприятий в разных регионах России (табл. 1). Десятки агрохолдингов (занимающие 5% сельхозугодий) до 2022 г. принадлежали иностранцам.

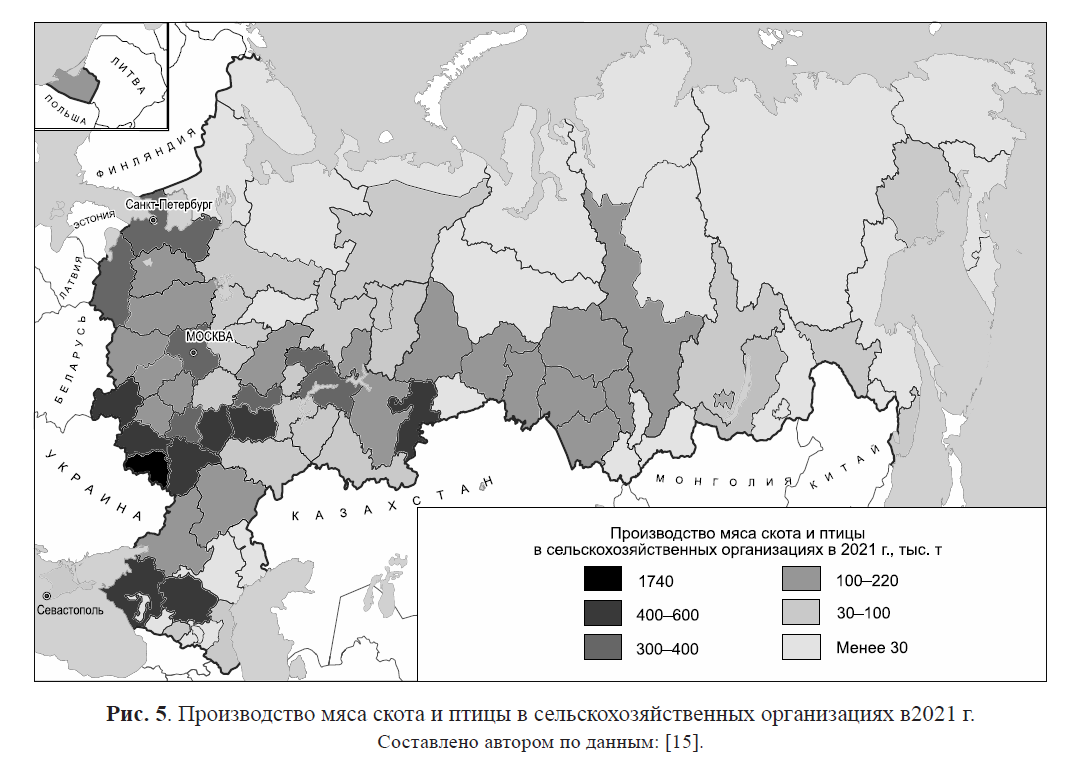

В Центральном ФО два–три крупных предприятия, чаще в структуре агрохолдингов, могут содержать до 60% крупного рогатого скота и до 90% свиней той или иной области, что говорит о резком усилении концентрации производства по сравнению с советским временем, когда поголовье скота относительно равномерно распределялось по десяткам колхозов и совхозов [17]. Многие агрохолдинги, перерабатывающие заводы которых расположены на территории нечерноземных областей, используют земли в южных регионах России, в то время как скот содержится ближе к потребителям. Межрегиональные различия благодаря неравномерному распределению агрохолдингов в России велики. В 10–13% регионов России производится 46% мяса, 50% молока, 48% яиц. Например, производство мяса скота и птицы в крупных организациях сосредоточено в полукольце регионов немного южнее Москвы от Брянской области через Белгородскую, Воронежскую к Тамбовской и Пензенской (рис. 5). Повышено оно в южных Ставропольском и Краснодарском краях, в Московской и Ленинградской областях и даже между ними. Производство яиц концентрируется в пригородах Санкт-Петербурга, Ярославля, Нижнего Новгорода, в Татарстане, на Урале, то есть ближе к районам концентрации потребителей. То же с производством молока.

Несмотря на поддержку государства, агрохолдинги, активнее использующие импортные семена, современные технологии воспроизводства скота и птицы, импортное оборудование, оказываются наиболее уязвимы, поскольку зависят от международного разделения труда. Именно по ним и по регионам, где они расположены, пройдет основной удар санкций в последующие годы. Но они

же, вероятно, активнее будут приспосабливаться к новым условиям. Уже в 2022 г. планируются повышенные кредиты сельскому хозяйству. Как и прежде, они достанутся, прежде всего, крупным системообразующим предприятиям.

Каковы шансы у малого бизнеса? В последнее время в прессе и в официальных источниках все больше внимания уделяется малому бизнесу в надежде на то, что он восполнит производство необходимого продовольствия в случае проблем у крупных предприятий. Однако и у малого бизнеса есть существенные ограничения, которые можно разделить на общие и региональные.

Среди общих проблем необходимо отметить недостаточную реальную поддержку

малых предприятий, фермеров и хозяйств населения. Несмотря на декларируемые гранты, их крайне мало и доступны они единицам, чаще так или иначе связанным с администрациями регионов. Более того, в 2021 – начале 2022 гг. после проверок были требования принудительного возвращения выданных фермерам грантов для развития животноводства. Льготные кредиты (под 5%) для малых производителей (часто и средних) также почти недоступны. Доля личного хозяйств населения в последние годы уменьшалась. А небольшие хозяйства – это и занятость, и продовольствие, и устойчивость сельской местности.

Земля, даже неиспользуемая предприятиями, выделяется населению и малому бизнесу с большими сложностями. Но даже, если им удается получить товарную продукцию, ее негде хранить и некуда сбыть. Потребительская кооперация разрушена, как и советские заготовительные конторы, сети хранилищ для малых производителей нет, на рынки больших городов им не пробиться (да и не должен производитель сам стоять за прилавком), перекупщиков мало, поэтому они чувствуют себя хозяевами положения и занижают закупочные цены. Успешность небольших хозяйств в Западной Европе и в США отчасти связана и с тем, что любой фермер знает, что его задача – произвести, и всегда есть выбор, куда сдать продукцию по приемлемым ценам. Правда в последние годы в небольших городах появились небольшие частные магазины, работающие с местными фермерами. Этот сегмент может активнее развиваться, если государство создаст необходимые условия. В крупные города малому агробизнесу пробиться очень сложно. Но есть и еще одна проблема. Несмотря на значительный срок трансформации советской системы, психология людей меняется медленно. В России люди массово оказались не готовы к легальному предпринимательству, конкуренции и добровольной кооперации.

Региональные проблемы малого бизнеса связаны с природными условиями, инфраструктурной обустроенностью территории и, главное, с человеческим капиталом. Если вернуться к карте на рисунке 2, то самые серьезные проблемы у сельскохозяйственных предприятий, не входящих в структуры агрохолдингов, и наибольшая доля заброшенных ими земель наблюдаются в Нечерноземье к западу, северу и северо-востоку от Московской области [7]. Казалось бы, именно там на смену бывшим колхозам и совхозам должны массово прийти малые предприятия, фермеры и товарные хозяйства населения. Но в результате длительной депопуляции активных и работоспособных жителей там осталось мало. Несмотря на то, что безработица в сельской местности велика, немногочисленная местная молодежь уезжает в города, ее не устраивают ни тяжелая работа на небольших предприятиях с устаревшими технологиями, ни условия жизни часто без газа, водопровода, хороших дорог и т.п. [17]. Агрохолдинги в Нечерноземье чаще использовали на квалифицированных работах жителей ближайших городов, а на неквалифицированных – мигрантов из стран СНГ. Относительно более активны сельское население и малые товарные хозяйства в южных регионах, где роль сельского хозяйства велика, лучше сохранился человеческий капитал, в том числе в крупных селах, но где гораздо острее борьба за землю.

Стимулирующее действие санкций.

Любые, даже болезненные, перемены заставляют по-новому увидеть привычные реалии и попытаться их приспособить к новым условиям. Кратко перечислим основные стимулирующие факторы:

1. Необходимость замещения импорта, прежде всего, семян (сахарной свеклы, подсолнечника, кукурузы, некоторых овощей и др.) требует улучшения собственной генетической базы. Важно также ускорить получение в России генетического материала для животноводства. Это вызов не только научно-исследовательским институтам, но и необходимость расширения семеноводческих и животноводческих хозяйств по апробированию новых сортов и разведению пород скота и птицы. Уже в апреле Правительство отрапортовало о создании 32 селекционно-семеноводческих и трех селекционно-племенных центров [16]. Тем не менее, на это уйдет не один год.

2. Возможность возникновения проблем с продовольствием стимулирует собственное производство. Несмотря на то, что в 2014 г. под санкции попали отдельные граждане, банки и компании РФ, в том числе в Крыму, запрет на импорт продовольствия из стран ЕС и США в качестве контрсанкций стимулировал производство некоторых молочных продуктов, колбасных, макаронных и других изделий. Продовольственное эмбарго затронуло тогда около 10% всего объема потребляемых страной продуктов [19]. Это дало стимул получения новых сортов сыра, увеличения производства овощей, фруктов, рыбы и мяса, что заметно снизило импорт. В 2015–2021 гг. происходило активное развитие промышленного тепличного хозяйства.

3. Поскольку многие технологии и оборудование остаются импортными, а поставка запасных частей проблематична, это вызов сельскохозяйственному и пищевому машиностроению, необходимость разработки соответствующих технологий.

4. Уже в апреле-мае экспорт зерна увеличился и превысил уровень предыдущего года, в том числе благодаря уменьшению экспорта Украины на треть. Потенциальный экспорт РФ в 2022 г. оценивается в 40 млн т зерна, включая расширение российского экспорта в Египет, Иран и Турцию, куда раньше шел и украинский экспорт.

5. Помощь государства агропромышленному комплексу увеличилась (Программы государственного субсидирования, расширение краткосрочных кредитов, Программа льготного лизинга сельскохозяйственной техники, есть идеи создания нечто вроде бывших МТС и др.). Первыми шагами стало уменьшение многочисленных проверок и упрощение отчетности, кредитные каникулы, уменьшение инициированных налоговыми органами банкротств. Расширен перечень случаев использования резервов Госфонда для стабилизации цен на продовольствие. На развитие агропромышленного и рыбохозяйственного комплексов Правительство планирует

направить в 2022 г. более 340 млрд руб. [16].

6. Несмотря на попытки правительства сдержать цены на продовольствие, они растут, хотя и медленно. Это общемировая тенденция, рост цен на продовольствие начался еще в пандемию, а с февраля 2022 г. усилился в связи с сокращением экспорта зерна из Украины. С постепенным усилением влияния санкций на агропромышленный комплекс, рост цен на продовольствие неизбежен. Это дополнительный стимул для производителей, в том числе малых, но проблема для потребителей.

Выводы. Данный аналитический обзор не претендует на всесторонний охват специфики функционирования агропромышленного комплекса в новых условиях. Многое осталось за скобками: квотирование вывоза удобрений, изменение путей логистики ввоза и вывоза продукции и многое другое. Важно было показать, что при реальных успехах агропромышленного комплекса России в последние два десятилетия, его зависимость от внешнеэкономических связей велика. В условиях санкций это может нарушить устойчивость функционирования предприятий и привести к появлению проблем продовольственного обеспечения населения. Эти проблемы очень важно понимать и пытаться по возможности решать.

Особенно острыми оказались проблемы с генетическим материалом, как в растениеводстве, так и в животноводстве, и с техникой, которые в максимальной степени зависимы от импорта. Обостряются и проблемы логистики, не только международной, но и внутри России, в том числе в связи с недостаточной включенностью средних и малых предприятий в сбытовые цепочки. Для географов важно, что эти проблемы могут различаться в разных регионах России, поскольку зависят от уровня развития агропроизводства, степени его концентрации, человеческого капитала, природных условий, инфраструктурного обустройства территории и т.д. Поэтому и проблемы продовольственной безопасности в широком ее понимании имеют региональное измерение.

В периоды крутых перемен прогнозировать очень трудно. К тому времени, когда выйдет эта статья, ситуация может измениться.

Тем не менее, в июне 2022 г. можно предположить, что летний период агропромышленный комплекс пройдет без существенных перемен, поскольку основные ресурсы были накоплены заранее. Более того, прогнозируется рекордный урожай зерна и увеличение его экспорта. Предприятия почувствуют проблемы осенью и в последующие годы, прежде всего, в связи с необходимостью закупки семян и изменения логистики экспорта и импорта. А население – из-за роста цен на продовольствие в связи с осложнениями функционирования самого агропромышленного комплекса, поскольку его преобразование и приспособление к новым реалиям займет не один год.

Финансирование. Работа выполнена в Институте географии РАН по теме Государственного задания Института географии РАН AAAA-A19-119022190170-1 (FMGE-2019-0008).

1 Стенограмма: Отчет Михаила Мишустина в Госдуме о работе правительства 7 апреля 2022 г./ https://

rg.ru/2022/04/07/stenogramma-otchet-mihaila-mishustina-v-gosdume-o-rabote-pravitelstva.html

2 https://finance.rambler.ru/economics/47950443-selhozperepis-pokazala-snizhenie-kolichestva-malyh-i-mikropredpriyatiy-i-rost-ploschadey-selhozugodiy/

СПИСОК ЛИТЕРАТУРЫ

1. Агрохолдинги России – 2020/ ФБГУ «Центр агроаналитики». [Электронный ресурс]. URL: https://specagro.ru/sites/default/files/2020-12/agrokholdingi-rf_101220_pr.pdf (дата обращения: 20.05.2022).

2. Балансы товарных ресурсов отдельных товаров за январь–сентябрь 2021 года. М.: ФСГС, 2021. 13 с.

3. Доклад о состоянии и использовании земель сельскохозяйственного назначения Российской Федерации в 2019 г. / Мин-во сельского хозяйства РФ. М., 2021. 340 с.

4. Доходы, расходы и потребление домашних хозяйств в 2021 г. М.: ФСГС. 2022

5. Мармоль Фундора Э. Тенденции мирового сельского хозяйства в конце XX – начале XXI вв. // Изв. РГО. 2020. T. 152, № 6. С. 31–53.

6. Нефедова Т.Г. Развитие постсоветского аграрного сектора и поляризация сельского пространства Европейской части России // Пространственная экономика. 2019. Т. 15. № 4. С. 36–56.

7. Нефедова Т.Г., Медведев А.А. Сжатие освоенного пространства в Центральной России: динамика населения и использование земель в сельской местности // Изв. РАН. Сер. геогр. 2020. Т. 84. № 5. С. 645–659.

8. О продовольственной безопасности и потреблении основных продуктов питания в России. Институт комплексных стратегических исследований. 2021. [Электронный ресурс]. URL: https://icss.ru/images/macro/ИКСИ_СХ%20.pdf (дата обращения: 12.05.2022).

9. Потребление продуктов питания домашних хозяйств в 2020 г. (по итогам выборочного обследования бюджетов домашних хозяйств). М.: ФСГС, 2021.

10. Птицеводство в России: состояние и перспективы. [Электронный ресурс]. URL: https://agri-news.ru (дата обращения: 20.05.2022).

11. Регионы России. 2021. Социально-экономические показатели. М.: ФСГС, 2021. 1114 с.

12. Рейтинг крупнейших компаний АПК России // Эксперт. 21 ноября 2021.

13. Российское животноводство: насыщение внутреннего рынка. Национальное рейтинговое Агентство. Аналитический обзор. М. 2020 [Электронный ресурс]. URL: https://docs.yandex.ru/docs/view?tm=1657206582&tld=ru&lang=ru&name=Обзор_Российское_животноводство.pdf (дата обращения: 15.052022).

14. Сев зерновых в России. [Электронный ресурс]. URL: ZERNO.ru (дата обращения: 05.06.2022).

15. Сельское хозяйство России: Стат. сб. 2021.М.: ФСГС, 2021. 100 с.

16. Стенограмма: Отчет Михаила Мишустина в Госдуме о работе правительства 7 апреля 2022 г. [Электронный ресурс]. URL: https://rg.ru/2022/04/07/stenogramma-otchet-mihaila-mishustinav-gosdume-o-rabote-pravitelstva.html (дата обращения: 15.05.2022).

17. Староосвоенные районы в пространстве России: история и современность / ред. Т.Г. Нефедова, А.В. Старикова. М.: КМК. 2021. 379 с.

18. Федорова Е.С., Сташевский О.И., Дементьева Н.В. Современное состояние и проблемы племенного птицеводства в России // Аграрная наука Евро-Северо-Востока. 2020. № 21 (3). С. 217–232.

19. Эксперты назвали самые изменившиеся из-за санкций отрасли экономики // РБК. 2019, 28 октября. [Электронный ресурс]. URL: https://www.rbc.ru/economics/28/10/2019/5 (дата обращения: 25.05.2022).

Статья поступила в редакцию журнала 21 июня 2022 г.

Об авторе:

Нефедова Татьяна Григорьевна – доктор географических наук, главный научный сотрудник Института географии РАН, г. Москва.